سهشنبه 06 اسفند 1404 - 18:15

ریسکهای جدی پیش روی اقتصاد جهان

هم میهن/متن پیش رو در هم میهن منتشر شده و بازنشرش در آخرین خبر به معنای تاییدش نیست

بررسی چشمانداز میانمدت بازارها شاخصها و داراییها نشان میدهد

عماد صدر| «تغییراتی اتفاق میافتد که در 100 سال گذشته رخ نداده است. ما با هم این کار را انجام میدهیم.» شیجینپینگ، رئیسجمهور چین درحالیکه دست پوتین را به گرمی برای خداحافظی در دست گرفته بود، این جمله را گفت. پوتین هم لبخند گرمی زد و ابراز موافقت کرد. حال به نظر میرسد مشکل جدیدی برای اقتصاد جهان در حال ظهور است و احتمالا تغییرات بزرگی که چین و روسیه میخواهند، تنشها در این کره خاکی را به بالاترین حد خود بعد از جنگ جهانی دوم خواهد رساند. بعد از حمله روسیه به اوکراین، قیمت انرژی و غذا در جهانی که تازه کرونا از ریههایش پاک شده بود و میخواست نفسی تازه کند، بهشدت افزایش یافت و تورم جهانی به شدت اوج گرفت. بحران ژئوپلیتیک دیگری که بسیار برای جهان اهمیت دارد، افزایش تنشها میان چین و تایوان است. بسیاری از کارشناسان عقیده دارند که تنها احتمال درگیری آمریکا و چین، بر سر تایوان است، اما برخی دیگر هم عقیده دارند که چین به تایوان حمله نمیکند. از جنگ و خونریزی که بگذریم، ریسکهای زیادی اقتصاد جهان در سالهای آینده را تهدید میکند. قیمت نفت، ریسک ورشکستگی بانکها و ریسک افزایش نرخهای بهره. حالا به نظر میرسد که ریسکهای جهان به قدری زیاد شدهاند که در پرریسکترین زمان تاریخ در 10سال گذشته قرار داریم.

ریسک ورشکستگی

شرایط اقتصادی آمریکا و افزایش نرخ بهره باعث ورشکستگی سومین صرافی بزرگ رمزارزها در دنیا و شانزدهمین بانک بزرگ آمریکا شد. صرافی FTX روزگاری سومین صرافی بزرگ دنیا از لحاظ ارزش معاملات بود، اما خیلی زود مشخص شد که این صرافی تخلفات مالی گستردهای دارد و امپراطوری بزرگ FTX با پول کاربران بنا شده و این صرافی پول کاربران را بهصورت مستقیم برای صرافی هزینه میکند. حرف و حدیث درمورد تخلفات مالی FTX زیاد بود، اما در نهایت رسانه کویندسک اسناد سوءاستفاده از پول کاربران و تخلفات مالی این صرافی را منتشر کرد. همین گزارش این صرافی را ورشکست کرد. با انتشار اسناد تخلف FTX صرافی بایننس که یکی از بزرگترین سهامداران FTX بود، سهام خود را فروخت و این موضوع را در توئیتر اطلاعرسانی کرد. همین موضوع باعث شد تا سیل وسیعی از کاربران برای نقدکردن پول خود به صرافی هجوم ببرند و همین موضوع باعث ورشکستگی FTX شد. فایننشالتایمز بعد از ورشکستگی میزان بدهی این صرافی را حدود 9 میلیارد دلار اعلام کرد، اما دارایی نقد این صرافی حدود 2 میلیارد دلار بیشتر نبود.

اینکه یک صرافی ارز دیجیتال ورشکست شود، مسئله خاصی نیست و در دنیای پرریسک رمزارزها این اتفاقات زیاد رخ میدهد، اما ورشکستگی بزرگترین بانک استارتآپی دنیا کمی ترسناک است. بانک سیلیکونولی، شانزدهمین بانک بزرگ آمریکا با بیش از 209میلیارد دلار سرمایه بهدلیل شرایط اقتصادی ورشکست شد. ورشکستگی سیلیکونولی بزرگترین ورشکستگی بعد از بحران سال 2008 است. بعد از افزایش نرخ بهره آمریکا ارزش سهام این بانک ریزش کرد و برخی از رسانهها کمبود نقدینگی این بانک را رسانهای کردند. مدیران این بانک برای جبران کمبود نقدینگی 8/1میلیارد دلار از سهام این بانک را فروختند، اما همین موضوع موج فروش سایر سهامداران و خروج سپردههای بزرگ از این بانک را ایجاد کرد. بانک سیلیکونولی به سرمایهگذاریهای پرریسک بهخصوص در حوزههای مالی از جمله رمزارزها معروف بود و بسیاری از کارشناسان دلیل اصلی ورشکستگی را سرمایهگذاریهای پرریسک این بانک میدانند. اما برخی از کارشناسان عقیده دارند که تصمیمات غلط مدیران بانک در سال 2021 و ریزش شدید رمزارزها در این سال و افزایش شدید نرخ بهره آمریکا عمدهترین دلایل ورشکستگی این بانک هستند. ورشکستگی این بانک تاثیر زیادی بر اکوسیستم استارتآپی دنیا گذاشت و دارایی بسیاری از استارتآپها در این بانک بلوکه شد. طبق قانون سپردههای بانکی تا سقف 250 هزار دلار بیمه میشوند اما 9 درصد سپردههای این بانک بالای 250 هزار دلار بودند و همین موضوع کار را برای دولت و فدرالرزرو آمریکا سخت میکند. حالا 97درصد سپردهگذاران سیلیکونولی باید منتظر فروش داراییهای این بانک باشند. ورشکستگی سیلیکونولی تاثیر زیادی بر سهام سایر بانکهای بزرگ آمریکا هم گذاشت. فردای روز ورشکستگی سهام بانکهای جیپیمورگان، برکلیس و بانک آمریکا بهطور میانگین 6 درصد ریزش و اعتماد عمومی به بانکها کاهش پیدا کرد. بسیاری از مردم و کارشناسان عقیده دارند که ورشکستگی سیلیکونولی شروع ورشکستگی سایر بانکهای بزرگ آمریکا است، اما اقتصاددانان عقیده دارند که شرایط هنوز آنقدرها بد نیست. ورشکستگی این بانک تاثیر زیادی روی بیتکوین و بازار رمزارزها هم گذاشت. بیتکوین تا 15 هزار و 500 دلار ریزش کرد و بسیاری از ارزهای دیجیتال که سیلیکونولی سرمایهگذاری زیادی روی پلتفرم آنها انجام داده بود هم سقوط کردند.

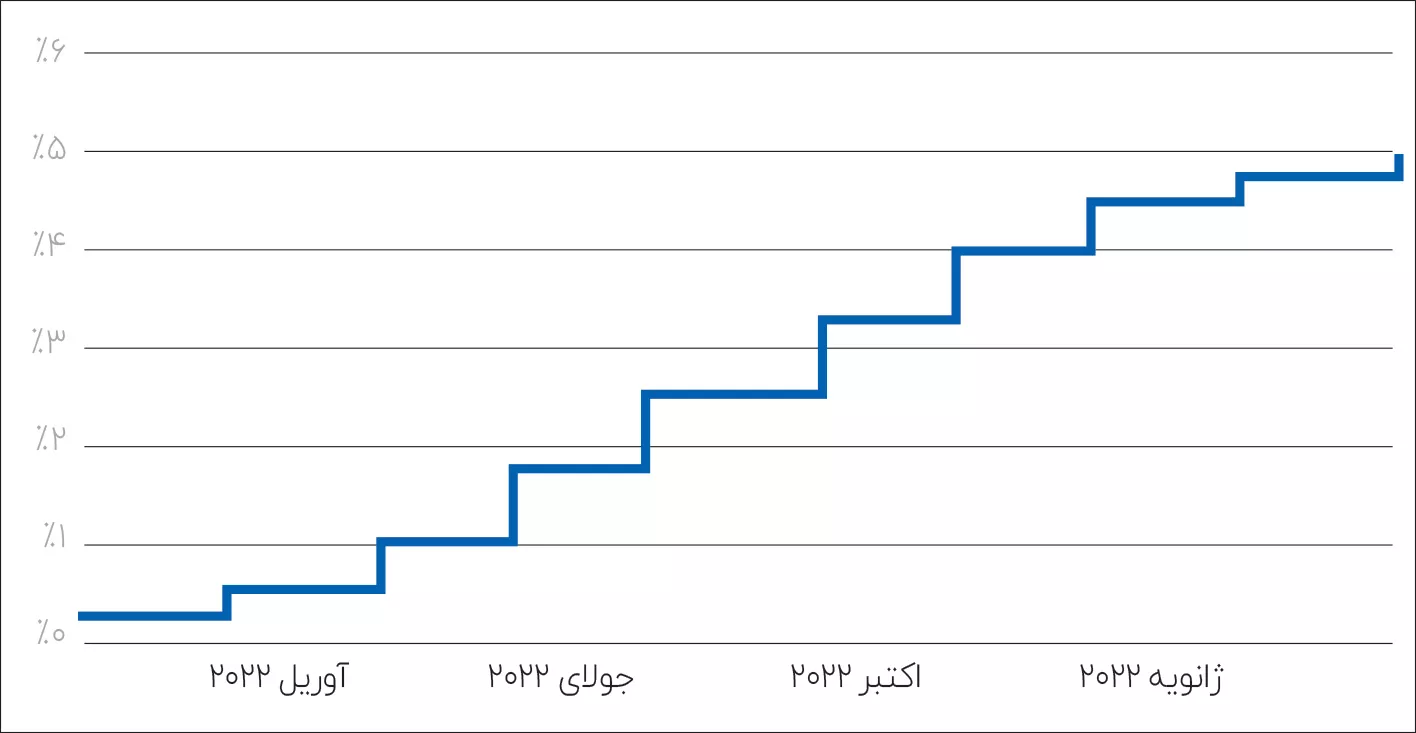

شلاق فدرالرزرو

فدرالرزرو با نرخ بهره به تورم شلاق میزند. با شیوع پاندمی کرونا و بعد از آن، حمله روسیه به اوکراین تورم آمریکا و اروپا اوج گرفت و به عدد بیسابقه 9 درصد رسید. دولت برای اینکه بتواند تورم را کنترل کند، شروع به افزایش نرخ بهره کرد اما افزایش نرخ بهره تبعات خاص خودش را دارد. حالا نرخ بهره آمریکا 5 درصد است و این کشور 2/5درصد تورم دارد. جروم پاول، رئیس فدرالرزرو اعلام کرده که تا زمانی که نرخ تورم به زیر دو درصد نرسد، فدرالرزرو به سیاستهای انقباضی ادامه خواهد داد. اگرچه نرخ بهره به شدت افزایش پیدا کرده، اما تورم هنوز بالا است و به نظر میرسد برای بازگشت ثبات به اقتصاد، سیاستهای انقباضی مدت زیادی ادامه خواهد داشت. اکونومیست در آخرین شماره خود پیشبینی کرد که احتمالا نرخ بهره آمریکا تا فصل سوم 2024 کاهش پیدا نمیکند و اولین کاهش نرخ بهره به این زمان موکول میشود. این پیشبینی اکونومیست بسیاری از سرمایهگذاران را ناامید کرد چون سرمایهگذاران عقیده داشتند که نهایتا تا فصل سوم 2023 روند نرخ بهره نزولی خواهد شد و رشد بازارها شروع میشود. اما با این تفاسیر فعلا نمیتوان منتظر رشد بازارها بود. افزایش نرخ بهره در نهایت به رکود اقتصاد منتهی میشود اما اگرچه نشانههای رکود ظهور کردند، اما اقتصاد آمریکا هنوز وارد رکود نشده است. یکی از نشانههای رکود، افزایش بیکاری است. مهار تقاضا هم نشانه دیگر رکود است. آمارهای فدرالرزرو نشان میدهد که مصرف در آمریکا کاهش پیدا کرده، اما اقتصاد هنوز وارد رکود نشده است چون تقاضا هنوز به اندازه نیاز کاهش پیدا نکرده است. براساس آمارها پسانداز آمریکاییها از 6/7درصد در ماه به 2/2درصد رسیده و این یکی از نشانههای حرکت اقتصاد به سمت رکود است. زمانی که پسانداز منفی شود، بیکاری افزایش پیدا کند و تقاضا سرکوب شود، میتوان گفت اقتصاد وارد رکود نشده است و کارشناسان عقیده دارند که اقتصاد در سال 2023 وارد رکود خواهد شد.

حاصل سیاست انقباضی فدرالرزرو رکود است اما این نهاد قصد دارد که اقتصاد به مرور وارد رکود شود. به همین دلیل نرخ بهره به صورت پلهای و طی دو سال به 5 درصد رسید اما بزرگترین بحرانها زمانی رخ دادند که نرخ بهره عدد 5 درصد را دید. بحران مالی سال 2008 هم زمانی به اوج خود رسید که نرخ بهره آمریکا به عدد 5 رسید. کارشناسان عقیده دارند که احتمالا نرخ بهره تا سال 2024 در کانال 5 درصد باقی میماند، اما افزایش بیشتر نرخ بهره به سقوطهای بزرگ در داراییهای پرریسک منجر میشود.

ریسک سوخت

پیشبینیها حاکی از آن است که تقاضا برای نفت در ماههای آینده افزایش پیدا میکند. این تقاضا بیشتر از سمت چین انجام میشود و به نظر میرسد جهان باید برای تامین نیاز بازار چین که به دلیل کرونا و سیاست کوویدصفر تعطیل بود، فکری بکند. موسسه رصد انرژی پیشبینی میکند که احتمالا بازگشایی بازار چین نیاز به نفت را روزانه 2 میلیون بشکه افزایش خواهد داد. با این حساب نیاز جهان به نفت بهطور روزانه به 7/101میلیون بشکه در روز میرسد. این افزایش تقاضا درحالیست که عرضه نفت به دلیل بحرانهای ژئوپلیتیک با مشکل مواجه است. محدودیت قیمتی برای نفت روسیه باعث شده تا بسیاری از کشتیهای نفت روسی روی آب بمانند و یا این محمولهها با تخفیفهای زیاد به کشورهایی مانند چین و هند فروخته شوند. گزارشهای رسمی حاکی از کاهش صادرات نفت روسیه به حدود 7 میلیون بشکه در روز است و اروپا قصد دارد که با تحریمهای پلهای، نفت روسیه را از نقشه جهان حذف کند. دقیقا همان کاری که با ایران کرد و حالا طبق گزارشهای رسمی حداکثر صادرات نفت ایران حدود 2/1میلیون بشکه است. از طرفی حذف نفت روسیه از بازار انرژی نیازمند تامین سوخت از محل دیگری است، اما عربستان و کشورهای نفتخیز حاشیه خلیجفارس تولید خود را افزایش ندادند و همین موضوع باعث میشود که تقاضا از عرضه در سالهای آینده پیشی بگیرد. آمریکا برای جبران کسری بازار نفت با ونزوئلا پای میز مذاکره رفته است و شرکتهای نفت آمریکایی هم برای سرمایهگذاری به این کشور رفتند اما بهرهبرداری از منابع ونزوئلا به زمان نیاز دارد. براساس گزارش فایننشالتایمز احتمالا تقاضای سوخت در سه ماهه آخر سال 2023 از عرضه پیشی میگیرد و همین موضوع به افزایش قیمت نفت منجر میشود. قیمت نفت در حال حاضر حدود 75دلار است و کارشناسان عقیده دارند که احتمالا در پایان سال 2023 نفت به 90 دلار در هر بشکه میرسد. مسئله اساسی دیگر گاز است. زمستان 2023 چالش تامین گاز برای اروپا دوباره زنده میشود و اینبار اروپا باید با رشد اقتصادی منفی، کاهش ارزش یورو و قیمتهای بهشدت افزایشیافته انرژی، برای گرمایش مردم و روشن ماندن صنایع، سوخت تامین کند. لوفیگارو، روزنامه فرانسوی در گزارشی نوشت: «تا زمانی که جنگ روسیه و اوکراین ادامه دارد، هر زمستان برای اروپا، زمستان سخت است.» با همه این تفاسیر احتمالا زمستان 2023 دوباره باید منتظر جهش قیمت سوخت در دنیا باشیم.

استراتژی اتفاقات

گزارهای ثابتشده در علم اقتصاد میگوید: «زمانی که بحران در جهان افزایش پیدا میکند، داراییهای کمریسک بخرید.» دارایی کمریسک در زمان بحران طلا است. اگر یادتان باشد حمله روسیه به اوکراین انس جهانی طلا را تا 2 هزار دلار هم افزایش داد، اما بعد از کاهش ریسکهای ژئوپلیتیک طلا دوباره نزولی شد. رشد طلا درحالی بود که داراییهای پرریسک مانند ارز دیجیتال یا بورس نزدک به شدت از حمله روسیه به اوکراین تاثیر منفی گرفتند. پس اگر بهعنوان یک سرمایهگذار شرایط جهان را بحرانی میدانید، بهتر است ریسک نکنید و فقط به دنبال داراییهای کمریسک مانند طلا و ملک باشید. اما از طرفی بررسی تاریخی بازارهای پرریسک هم نشان میدهد که این داراییها هم در یک سال گذشته ریزش زیادی کردند و در حال حاضر در کف قیمتی خود قرار دارند. بیتکوین از سقف قیمتی خود بیش از 80 درصد ریزش کرد و از دیدگاه سرمایهگذاری این محدوده قیمتی برای ورود یکپلهای سرمایهگذاران چندان پرریسک نیست. به نظر میرسد تا زمانی که نرخ بهره کاهش پیدا نکند، داراییهای پرریسک رشد چندانی نخواهند کرد. پس براساس پیشبینی اکونومیست برای رشد داراییهای پرریسک باید تا اواخر 2024 منتظر بمانیم. از طرفی رشد نرخ بهره به تقویت دلار کمک زیادی میکند و سیاست انقباضی دولت آمریکا هم جریان نقدینگی را از بازارهای پرریسک خارج میکند. پس تقریبا میتوان حدس زد که فعلا بازارهای پرریسک مانند ارز دیجیتال نوسان چندانی نخواهند داشت و نباید انتظار بازدهی بالایی از این بازار در سال 2023 داشت. کارشناسان عقیده دارند که بیتکوین در سال 2023 بین محدوده 15 تا 25 هزار دلار نوسان خواهد داشت و بهترین استراتژی برای معامله در این بازار این است که در کف قیمت بخرید و در سقف قیمت بفروشید. البته هاوینگ بیتکوین در سال 2024 اتفاق میافتد. هاوینگ هر 4سال اتفاق میافتد و پاداش ماینرهای بیتکوین را نصف میکند. این اتفاق باعث میشود که عرضه بیتکوین در بازار کاهش پیدا کند و اصولا 6 ماه بعد از هر هاوینگ قیمت بیتکوین رشد میکند. آخرین هاوینگ بیتکوین در سال 2020 اتفاق افتاد و بیتکوین 6 ماه بعد از حدود 17 هزار دلار شروع به رشد کرد و در سال 2021 به 69 هزار دلار رسید. معاملهگران بازار رمزارزها عقیده دارند که احتمالا بیتکوین در سال 2025 سقف قیمت 69 هزار دلاری خود را میشکند و احتمالا تا 100 هزار دلار رشد میکند. کارشناسان عقیده دارند که تا زمانی که نرخ بهره بالاست، سیاست انقباضی حاکم است و تورم سرکوب نشده بهتر است که داراییهای پرریسک را انتخاب نکنید، اما زمانی که سیاست انقباضی به سیاست انبساطی تبدیل شود، احتمالا باید منتظر رشد بازارهای مالی باشیم. مهمترین موضوع برای کاهش ریسک سرمایهگذاری در شرایط پرریسک فعلی این است که سرمایهگذاران بر ریسکها آگاه باشند و دارایی مناسبی در زمان نامناسب انتخاب نکنند. موضوع مهم دیگر در شرایط فعلی متنوعسازی سبد سرمایهگذاری در شرایط فعلی است. در شرایطی که ریسک بالایی سبدهای سرمایهگذاری را تهدید میکند، بهتر است که داراییهای متفاوتی در سبد دارایی سرمایهگذاران قرار گیرد تا ریسک سرمایهگذاری کاهش پیدا کند.

پربیننده ترین

-

عکس مسی درآمد؛ آخرین توپ طلا با آرایشگر ویژه!

-

10 جایزه 5 میلیون تومانی برای کاربران آخرین خبر (مهلت شرکت در مسابقه تا 9 آذر تمدید شد.)

-

10 جایزه 5 میلیون تومانی برای کاربران آخرین خبر (مهلت شرکت در مسابقه تا 9 آذر تمدید شد.)

-

چراغ قوه همه کاره ( پاور بانک، شیشه شکن و ... )

-

هشدار آبفای کشور به مردم؛ هیچ ماموری فعلا برای قرائت کنتور آب مراجعه نمیکند

-

آخرین وضعیت راهها در چهارمین روز از سال جدید؛ محور چالوس از شنبه دوباره بسته میشود

-

جارو شارژی !! دیگه نگران نظافت ماشین نباشید

-

زنده؛ بیرانوند در یک قدمی استقلال

-

"دنا پلاس اتومات" بخریم یا "تارا اتومات؟"/ مقایسه اختصاصی "آخرینخودرو" از دو خودروی پرطرفدار

-

فشار آبرو چند برابر کن ....

-

فرمانده کل قوا: ملت ایران در مقابل جنگ تحمیلی محکم میایستد همانگونه که در مقابل صلح تحمیلی نیز محکم خواهد ایستاد

-

چالش/ بازیکن داخل تصویر رو حدس بزن (16)

-

5 نشانه ضعیف شدن ریه ها و بهترین روش تقویت آن چیست؟

-

لندکروزر یا ۲۰۶؟ / مقایسه جالب "آخرینخودرو" به بهانه سخنان جنجالی میرسلیم

-

پایان زودهنگام گنبد آهنین؟ اسرائیل مجبور به جیرهبندی موشکها شد

-

سپ، برترین شرکت در خاورمیانه شد

-

گردونه را بچرخانید، بیتکوین دریافت کنید

-

واکنش عراقچی به تجاوز امروز آمریکا به تأسیسات هستهای فردو، نطنز و اصفهان

آخرین اخبار

-

مکلارن تسلیم شد، ابرشاسیبلند هیبرید برای رقابت با فراری ساخته میشود

-

حریق خودروی پراید در الهیه جنوبی بندرعباس

-

10 رینگ معروف در صنعت خودرو؛ کدام یک انتخاب شماست؟

-

جریمه قاچاقچی حوله تنظیف در اندیمشک

-

معاون رئیسجمهور: بهرهبرداری ناپایدار تهدیدی برای محیطزیست چهارمحال وبختیاری است

-

فراری پوروسانگوئه G ادیشن کیوانی، دایناسور زرد ۱.۵ میلیون دلاری!

-

دیدار رئیس پارلمان عراق با کاردار آمریکا بر سر سرنوشت پایگاه عینالاسد

-

شوهرم در رسیدگی به بچهها ابدا کمک نمیکند

-

رونمایی از لوگو هیئت فوتبال استان تهران با حضور مهدی تاج

-

استانداری مازندران به پنل خورشیدی مجهز شد

-

رئیس کل گمرک: طلای وارداتی بابک زنجانی قاچاق نبوده است

-

تمدید کنسرت «ایرانم» علیرضا قربانی

-

بهروز سلطانی: وقتی از برخی ایجنت ها بازیکنی جذب پرسپولیس نمی شود

-

بهروز سلطانی: وحید هاشمیان مدیریتی در سطح علی پروین دارد، اگر به حاشیه نرود صد درصد موفق می شود

-

حضور مهدی تاج در مجمع سالیانه هیئت فوتبال تهران

سایر اخبار مرتبط

نظرات

ثبت نظر

مهمترین اخبار

رئیس کل گمرک: طلای وارداتی بابک زنجانی قاچاق نبوده است

سهشنبه 05 شهریور 1404 - 12:06:40

۸۶ درصد از مطالبات گندمکاران تسویه شد

سهشنبه 05 شهریور 1404 - 12:00:54

ورود گروه صنعتی زر به باشگاه کلان پروژههای انرژی خورشیدی

سهشنبه 05 شهریور 1404 - 11:59:40

افزایش مجدد قیمتها در بازار طلا و سکه؛ دلار به کانال 96 هزار تومان رسید

سهشنبه 05 شهریور 1404 - 11:38:45

واردات هفت کشتی بنزین در جنگ ۱۲ روزه به کشور

سهشنبه 05 شهریور 1404 - 11:27:00