شنبه 04 اسفند 1403 - 22:06

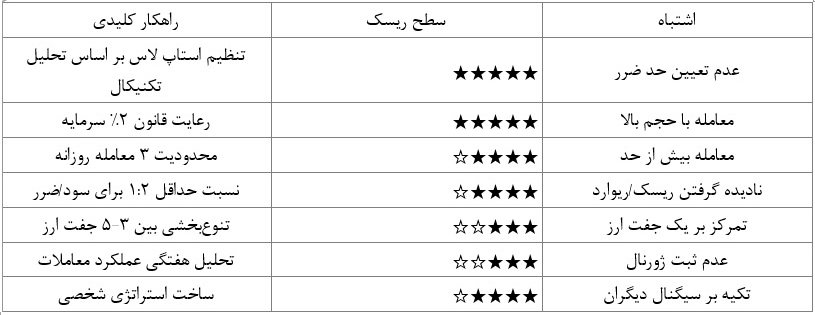

۷ اشتباه مرگبار مدیریت سرمایه مبتدیان در فارکس

ad/ تصور کنید وارد بازاری شدهاید که هر ثانیه میلیاردها دلار در آن جابهجا میشود؛ جایی که طلوع خورشید در توکیو، افت ارزش دلار در لندن را پیشبینی میکند و اخبار واشنگتن، طلای زوریخ را به لرزه درمیآورد. اینجا فارکس است: قلمرویی که وعده ثروتِ سریع را با نوای جذابِ اعداد و نمودارها زمزمه میکند. اما پشت پرده این صحنه فریبنده، رازی پنهان است. بیش از ۸۰% معاملهگران تازهکار، در سکوتِ گورستان حسابهای خالی دفن میشوند، نه به خاطر کمبود دانش تحلیل، بلکه به دلیل اشتباهاتی که حتی نامشان را نشنیدهاند. اشتباهاتی که مانند مینهای نامرئی، پیش از آنکه متوجه شوید، سرمایه را منفجر و نابود میکنند. آیا میدانید چرا یک تنظیم اشتباهِ حد ضرر میتواند شما را به دام ۶۰% ضرر در کمتر از یک جلسه معاملاتی بیندازد؟ یا چرا تکیه بر سیگنالهای فروشندگان، راهی مستقیم به ورشکستگی است؟ این مقاله، گذری است به قلب تاریکِ مدیریت سرمایه؛ جایی که ۷ اشتباه مرگبار مدیریت سرمایه در فارکس و هر بازار مالی دیگر، نه در کتابها، بلکه در سکوتِ حسابهای نابودشده فریاد میزنند...

عدم تعیین حد ضرر (Stop Loss) یا جابجایی هیجانی آن

یکی از مرگبارترین اشتباهات در مدیریت سرمایه، نادیده گرفتن حد ضرر یا تغییر مکرر آن تحت تأثیر هیجانات است. تحقیقات نشان میدهد ۶۵% از معاملهگرانی که حد ضرر تعیین نمیکنند، در کمتر از ۳ ماه ۵۰% سرمایه خود را از دست میدهند. مثال کلاسیک این است: معاملهگری در جفت ارز USD/JPY با امید بازگشت قیمت، حد ضرر را حذف میکند و در نهایت، با یک حرکت غیرمنتظره ۲۰۰ پیپی، کل حساب خود را میبازد. جابجایی حد ضرر نیز به همان اندازه خطرناک است؛ مانند کشتیبانی که به جای دوری از طوفان، مستقیماً به سمت آن حرکت میکند.

راهکارهای عملی برای نجات از این اشتباه مرگبار مدیریت سرمایه

۱. تعیین حد ضرر بر اساس تحلیل تکنیکال، نه احساسات:

⏺ حد ضرر را پشت سطح حمایت/مقاومت یا نقاط پیوت ماهانه قرار دهید.

⏺ مثال: در معامله خرید EUR/USD، حد ضرر را ۱۰ پیپ زیر کف روزانه بگذارید.

۲. استفاده از حد ضرر پویا (Trailing Stop):

⏺ پس از رسیدن به ۵۰% سود هدف، حد ضرر را به نقطه ورود منتقل کنید.

⏺ این روش در پلتفرمهایی مانند متاتریدر به صورت خودکار قابل تنظیم است.

۳. قانون ۲% در مدیریت سرمایه:

⏺ هیچگاه بیش از ۲% از کل سرمایه را در یک معامله ریسک نکنید.

⏺ فرمول محاسبه:

حجم لات = (۲% × سرمایه) ÷ (فاصله حد ضرر بر حسب پیپ × ارزش هر پیپ)

۴. بستن نیمی از پوزیشن در سطوح میانی سود:

⏺ در سطوح فیبوناچی ۵۰% یا ۶۱.۸%، نیمی از پوزیشن را ببندید و حد ضرر باقی مانده را به نقطه ورود منتقل کنید.

۵. استفاده از آلارمهای هشداردهنده:

⏺ تنظیم هشدارهای صوتی/تصویری در پلتفرم معاملاتی برای یادآوری تغییرات قیمت.

۶. تمرین ذهنآگاهی (Mindfulness) پیش از معامله:

⏺ ۵ دقیقه مدیتیشن برای کاهش استرس و تصمیمگیری منطقی.

۷. بررسی ژورنال معاملاتی:

⏺ ثبت دلیل اصلی تعیین حد ضرر در ژورنال و مقایسه آن با نتیجه نهایی.

معامله با حجم بالا (Over-Lotting): قاتل خاموش سرمایه در فارکس

معامله با حجم بالا، یکی از رایجترین و خطرناکترین اشتباهات در مدیریت سرمایه است که حتی تریدرهای باتجربه را به دام میاندازد. زمانی که حجم معاملات بیش از ظرفیت حساب باشد، کوچکترین نوسان منفی میتواند ضربهای جبرانناپذیر به سرمایه وارد کند. به عنوان مثال، استفاده از ۲ لات کامل در حساب ۱۰۰۰ دلاری (با لوریج ۱:۱۰۰) به این معنی است که هر پیپ نوسان، ۲۰ دلار سود یا زیان ایجاد میکند؛ یعنی یک حرکت ۵۰ پیپی (که در فارکس بسیار عادی است)، ۱۰۰۰ دلار یا ۱۰۰% سرمایه را نابود میکند! تحقیقات نشان میدهد ۷۳% از ورشکستگیها در ماه اول، ناشی از حجم معاملات نامتناسب است. مدیریت سرمایه هوشمند حکم میکند حجم هر معامله بر اساس فرمول دقیق محاسبه شود:

حجم لات = (سرمایه × درصد ریسک مجاز) ÷ (حد ضرر بر حسب پیپ × ارزش هر پیپ)

برای مثال، با سرمایه ۵۰۰۰ دلار و ریسک ۲% (۱۰۰ دلار)، حد ضرر ۵۰ پیپ و ارزش هر پیپ ۱۰ دلار:

لات = (۱۰۰) ÷ (۵۰ × ۱۰) = ۰.۲ لات

معامله بیش از حد (Overtrading): بلای جان تریدرهای بیصبر

وسوسه باز کردن پوزیشنهای متوالی بدون استراتژی مشخص، یکی از رایجترین دامهایی است که مدیریت سرمایه را به خطر میاندازد. بسیاری از معاملهگران تصور میکنند با افزایش تعداد معاملات، شانس سودآوری خود را بالا میبرند، در حالی که تحقیقات نشان میدهد ۸۵% از کسانی که روزانه بیش از ۵ معامله انجام میدهند، در پایان ماه با کاهش سرمایه مواجه میشوند. مثال بارز این موضوع، تریدری است که در جلسه لندن، ۱۰ پوزیشن باز کرد و با انتشار یک خبر غیرمنتظره، تمام آنها را با ضررهای سنگین بست. برای جلوگیری از این اشتباه، باید به دو اصل پایبند بود: کیفیت به جای کمیت و انتخاب دقیق نقاط ورود/خروج.

اگر میخواهید بدون هزینه، اصول حرفهای مدیریت سرمایه و روشهای اجتناب از Overtrading را بیاموزید، پریسا نصر میتواند نقطه شروع ایدهآلی باشد. این دوره رایگان، با تمرکز بر روانشناسی معاملات و تکنیکهای کنترل هیجان، به شما نشان میدهد چگونه با ۱-۲ معامله روزانه اما برنامهریزیشده، بازدهی خود را تا ۳ برابر افزایش دهید. در این پکیج، نه تنها با اشتباهات رایج آشنا میشوید، بلکه یاد میگیرید چگونه از ابزارهایی مانند تقویم اقتصادی و فیلتر سیگنالهای کاذب برای کاهش معاملات اضافی استفاده کنید.

نادیده گرفتن نسبت ریسک به ریوارد (Risk/Reward)

نسبت ریسک به ریوارد (R/R)، ستون اصلی مدیریت سرمایه است که تعیین میکند به ازای هر دلار ریسک، چند دلار سود احتمالی انتظار دارید. نادیده گرفتن این نسبت، مانند رانندگی بدون ترمز در جاده پرپیچ و خم فارکس است! تحقیقات نشان میدهد معاملهگرانی با نسبت R/R کمتر از ۱:۱.۵، حتی با نرخ برد ۶۰%، در بلندمدت ضررده میشوند. مثال کلاسیک: فرض کنید در ۱۰ معامله با ریسک ۱۰۰ دلار و سود ۸۰ دلار (نسبت ۱:۰.۸)، ۶ معامله برنده و ۴ معامله بازنده داشته باشید. سود خالص شما تنها ۸۰ دلار (۶×۸۰ - ۴×۱۰۰ = ۴۸۰ - ۴۰۰) خواهد بود، در حالی که با نسبت ۱:۳، همین نرخ برد به سود ۱۴۰۰ دلاری (۶×۳۰۰ - ۴×۱۰۰) منجر میشود! مدیریت سرمایه هوشمند حکم میکند:

تمرکز بر یک جفت ارز (عدم تنوع): تهدیدی پنهان در مدیریت سرمایه

تمرکز افراطی بر یک جفت ارز، یکی از خطرناکترین اشتباهات در مدیریت سرمایه است که حتی تریدرهای حرفهای را در دام ریسک سیستماتیک گرفتار میکند. این خطا، شبیه سرمایهگذاری تمام پول خود در یک سهام است؛ جایی که یک رویداد غیرمنتظره (مثل تغییر سیاست بانک مرکزی یا شوک ژئوپلیتیک) میتواند کل پرتفوی را نابود کند. به عنوان مثال، معاملهگری که تنها روی GBP/USD تمرکز داشت، در جریان برگزیت با یک نوسان ۱۵۰۰ پیپی مواجه شد و ۷۰% سرمایه خود را از دست داد! مدیریت سرمایه هوشمند حکم میکند سرمایه را بین ۳ تا ۵ جفت ارز با همبستگی پایین (مثل EUR/USD، XAU/USD، USD/JPY) تقسیم کنید تا ریسک ناشی از اخبار خاص یک منطقه جغرافیایی کاهش یابد. مطالعات نشان میدهد پرتفویهای متنوع، نسبت سود به ضرر (Profit Factor) بالاتری دارند (۱.۸ در مقابل ۱.۲) و نوسانات حساب (Drawdown) را تا ۴۰% کاهش میدهند. برای پیادهسازی این استراتژی:

⏺ از جفتارزهای مرتبط با کالا (مثل AUD/USD و طلا) برای پوشش ریسک تورمی استفاده کنید.

⏺ همبستگی ارزها را با ابزارهایی مانند Correlation Matrix رصد کنید (مثل همبستگی منفی USD/CHF و XAU/USD).

⏺ حداکثر ۲۰% از سرمایه را به یک جفت ارز اختصاص دهید.

عدم ثبت و تحلیل ژورنال معاملاتی

ژورنال معاملاتی، نقشهٔ گنجی است که ردپای تصمیمات شما را در بازار ثبت میکند، اما بسیاری از تریدرها آن را نادیده میگیرند. مدیریت سرمایه فارکس بدون تحلیل دقیق عملکرد گذشته، مانند رانندگی با چشمان بسته است! تحقیقات نشان میدهد ۸۵% از معاملهگران ضررده، هیچ سابقهای از معاملات خود ندارند و همین امر باعث تکرار اشتباهات میشود. یک ژورنال حرفهای باید شامل این موارد باشد:

⏺ دلیل ورود (سیگنال تکنیکال/فاندامنتال)

⏺ حجم لات و نسبت ریسک به ریوارد

⏺ احساسات لحظه معامله (استرس، طمع، ترس)

⏺ اسکرینشات چارت پیش و پس از معامله

با تحلیل هفتگی این دادهها، میتوانید الگوهای مخرب مانند "معاملات انتقامی پس از ضرر" یا "ورود در سشن آسیا با نوسان کم" را شناسایی کنید. برای مثال، تریدری که متوجه شد ۷۰% ضررهایش در معاملات پس از اخبار NFP رخ میدهد، با حذف این بازههای پرریسک، سودآوری خود را ۴۰% افزایش داد. مدیریت سرمایه فارکس تنها با ثبت و بازبینی مستندات، از نظریه به عمل تبدیل میشود.

تکیه بر سیگنالهای دیگران سقوط آزاد در مدیریت سرمایه فارکس

اعتماد کورکورانه به سیگنالهای فروشندگانِ وعدهدهندهٔ سودهای نجومی، یکی از خطرناکترین اشتباهات در مدیریت سرمایه فارکس است که سرمایهٔ هزاران معاملهگر را بلعیده است. این رویکرد نه تنها استقلال تحلیلی شما را نابود میکند، بلکه ریسک معاملات را به شکل غیرقابل کنترلی افزایش میدهد. مطالعات نشان میدهد ۹۰% از سیگنالهای ارائهشده در کانالهای تلگرامی، پس از ۳ ماه به حداکثر ضرر مجاز (Max Drawdown) بیش از ۵۰% میرسند. دلیل این فاجعه ساده است: سیگنالدهندگان معمولاً از استراتژی یکسانی برای تمام کاربران استفاده میکنند، بدون توجه به تفاوتهای ریسکپذیری، اندازه حساب و سبک معاملاتی افراد. برای مثال، یک سیگنال خرید EUR/USD با حد ضرر ۳۰ پیپ ممکن است برای حسابهای بزرگ مناسب باشد، اما برای حسابهای کوچکِ زیر ۱۰۰۰ دلار، یک ضرر ۳۰ پیپی برابر با ۳۰% سرمایه است.

مدیریت سرمایه فارکس هوشمندانه حکم میکند:

⏺ سیگنالها را تنها به عنوان منبع ایده استفاده کنید، نه دستورالعمل اجرایی.

⏺ هر سیگنال را با استراتژی شخصی خود (مثل پرایس اکشن یا امواج الیوت) تطبیق دهید.

⏺ قبل از اجرا، نسبت ریسک به ریوارد (R/R) و همخوانی آن با حجم لات حساب را بررسی کنید.

⏺ از سیگنالدهندگانی استفاده کنید که تاریخچه شفاف معاملات (Myfxbook Verified) دارند.

سخن پایانی:

فارکس، اقیانوس بیکرانی از فرصتهاست، اما شناگران بیتجربه را در ثانیههای اول غرق میکند. از هر ۱۰ معاملهگر تازهکار، ۸ نفر به دلیل اشتباهات مدیریت سرمایه که حتی نامشان را نمیدانند، شکست میخورند. نخستین قاتل، عدم تعیین حد ضرر یا جابجایی هیجانی آن است که یک حرکت ۲۰۰ پیپی را به فاجعه تبدیل میکند. دومین اشتباه، معامله با حجم بالا است: استفاده از ۲ لات در حساب ۱۰۰۰ دلاری، یعنی مرگ سرمایه با یک نوسان ۵۰ پیپی! سومین خطا، اُوِرتِرِیدینگ است: باز کردن ۱۰ پوزیشن در روز بدون استراتژی، که نتیجهاش تنها خستگی ذهن و ضررهای زنجیرهای است. چهارمین اشتباه، نادیده گرفتن نسبت ریسک به ریوارد (R/R) است؛ حتی با ۶۰% نرخ برد، نسبت ۱:۰.۸ شما را ضررده میکند. پنجمین مورد، تمرکز بر یک جفت ارز است: تکیهِ کامل به GBP/USD در جریان برگزیت، ۷۰% سرمایه را نابود کرد. ششمین خطا، عدم ثبت ژورنال معاملاتی است: ۸۵% ضررها از تکرار اشتباهاتِ ثبتنشده میآیند. هفتمین و مرگبارترین اشتباه، تکیه بر سیگنالهای دیگران است: ۹۰% سیگنالهای تلگرامی تنها در ۳ ماه، نصف سرمایه را تبخیر میکنند. این اشتباهات، مینهای نامرئیِ مسیر موفقیت هستند؛ اما آگاهی از آنها + اجرای قوانین سادهای مانند حد ضرر پویا، تنوعبخشی و تحلیل هفتگی ژورنال، نه تنها جان حساب شما را نجات میدهد، بلکه شما را به جمع ۱۵% برندگان پایدار تبدیل میکند.

پربیننده ترین

-

عکس مسی درآمد؛ آخرین توپ طلا با آرایشگر ویژه!

-

10 جایزه 5 میلیون تومانی برای کاربران آخرین خبر (مهلت شرکت در مسابقه تا 9 آذر تمدید شد.)

-

10 جایزه 5 میلیون تومانی برای کاربران آخرین خبر (مهلت شرکت در مسابقه تا 9 آذر تمدید شد.)

-

آخرین وضعیت راهها در چهارمین روز از سال جدید؛ محور چالوس از شنبه دوباره بسته میشود

-

زنده؛ بیرانوند در یک قدمی استقلال

-

"دنا پلاس اتومات" بخریم یا "تارا اتومات؟"/ مقایسه اختصاصی "آخرینخودرو" از دو خودروی پرطرفدار

-

چالش/ بازیکن داخل تصویر رو حدس بزن (16)

-

5 نشانه ضعیف شدن ریه ها و بهترین روش تقویت آن چیست؟

-

لندکروزر یا ۲۰۶؟ / مقایسه جالب "آخرینخودرو" به بهانه سخنان جنجالی میرسلیم

-

سپ، برترین شرکت در خاورمیانه شد

-

چالش/ بازیکن داخل تصویر رو حدس بزن (28)

-

ویدیو تست و بررسی فیدلیتی پرایم جدید در آخرین خودرو

-

چالش/ بازیکن داخل تصویر رو حدس بزن (14)

-

لحظه به لحظه با جدال پرسپولیس مقابل النصر

-

چالش/ بازیکن داخل تصویر رو حدس بزن (22)

-

یحیی مچ ساپینتو را خواباند / برد ارزشمند پرسپولیس در صدمین شهرآورد

-

چالش/ بازیکن داخل تصویر رو حدس بزن (19)

-

چالش/بازیکن داخل تصویر رو حدس بزن (11)

آخرین اخبار

-

آنر با هوش مصنوعی روح تازهای به تصاویر خاطرهانگیز منچستر یونایتد دمید

-

دریادار ایرانی: همزمان ۵ ناوگروه عملیاتی و آموزشی را به دریاها اعزام کردهایم

-

کشف جسد سوخته زن ناشناس در کنار رودخانه

-

تمرین دفاع مستحکم یگانهای نیروی دریایی ارتش از سواحل

-

تخمگذاری ۷۰۰ هزار لاکپشت زیتونی در ساحل اودیشا

-

عارف رستمی: بازی خوبی بود و بد شانسی آوردیم

-

اسرای فلسطینی پیام مقاومت را برای زندانبانان به جای گذاشتند

-

معاون استاندار: نقاط حادثهخیز سمنان پیش از سفرهای نوروزی شناسایی و اصلاح شود

-

نفوذ سارق از سقف به درون سوپرمارکتی در بریتانیا

-

نقش زن میلیاردر صهیونیست در مبادله اسرا افشا شد

-

با باتری کاغذی آشنا شوید؛ برای استفاده در هر زمان وهر جایی که فکرش را بکنید

-

سیدحسین حسینی: تمام تلاشم این است که به تیم ملی دعوت شوم

-

کتاب سید عزیز

-

گل دوم دورتموند به یونیون برلین توسط گیراسی

-

تهران فردا تعطیل نیست

سایر اخبار مرتبط

نظرات

ثبت نظر

مهمترین اخبار

روایت تجارت نیوز از بورس که قربانی سیاسی کاری مجلس شد!

شنبه 04 اسفند 1403 - 21:40:00

پیش بینی قیمت طلا و سکه ۵ اسفند 1403

شنبه 04 اسفند 1403 - 21:15:00

صادرات نفت ایران چگونه افزایش یافت؟

شنبه 04 اسفند 1403 - 20:41:32

پیش بینی قیمت دلار ۵ اسفند ۱۴۰۳

شنبه 04 اسفند 1403 - 20:09:04

عضو کمیسیون اقتصادی مجلس: فرارهای مالیاتی رفاه ۸۰ میلیون را نشانه گرفته

شنبه 04 اسفند 1403 - 19:38:45