چهارشنبه 22 اسفند 1403 - 19:27

سرمقاله دنیای اقتصاد/ تورم در اقتصاد ایران پدیدهای پولی است یا ارزی؟

دنیای اقتصاد/ «تورم در اقتصاد ایران پدیدهای پولی است یا ارزی؟» عنوان یادداشت روز در روزنامه دنیای اقتصاد به قلم هادی حیدری است که میتوانید آن را در ادامه بخوانید:

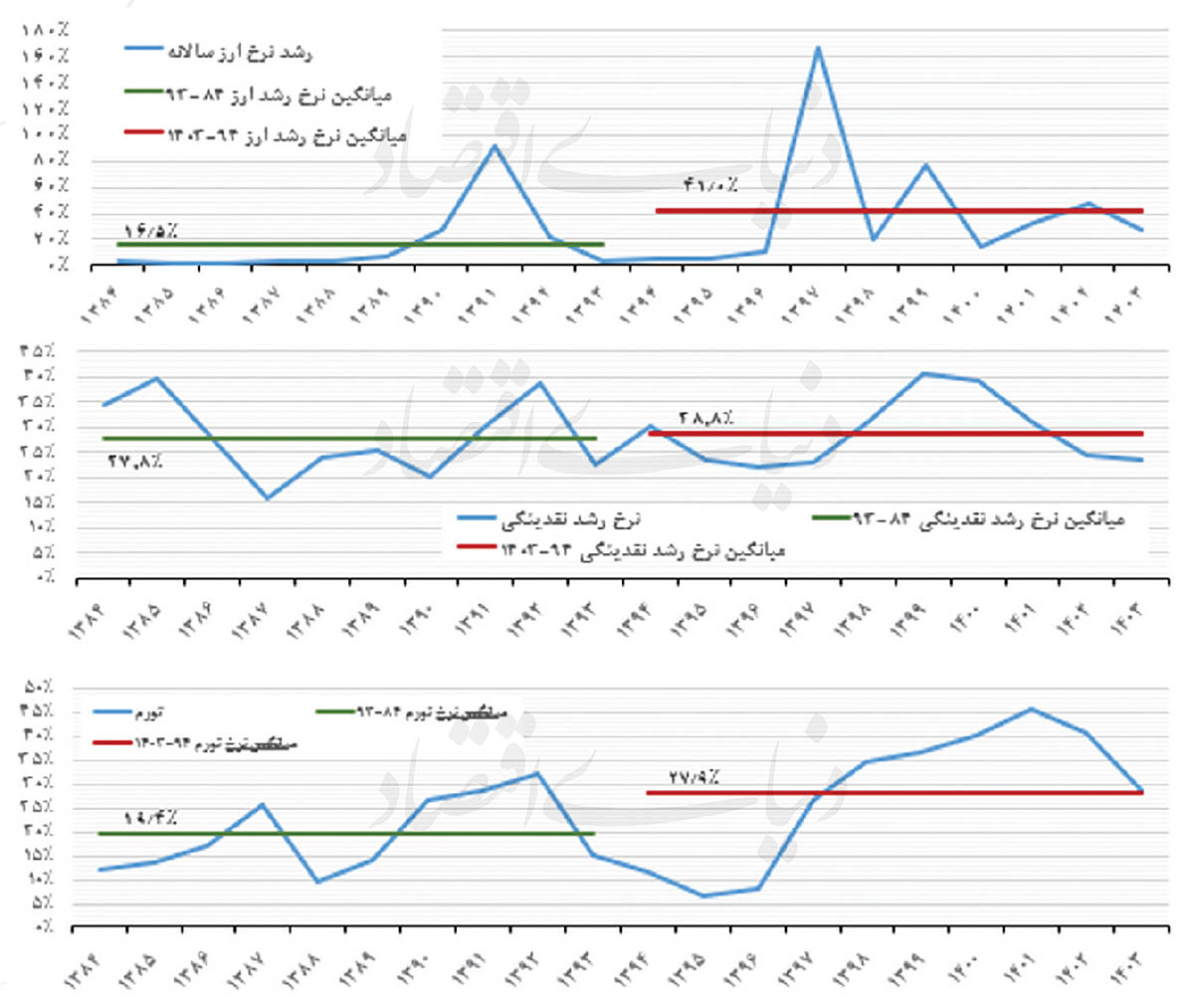

فراز و فرود اقتصاد ایران در دهه اخیر در مقایسه با دهههای گذشته نشان از تغییرات ساختاری مشهود متغیرهای بخش واقعی و اسمی اقتصاد دارد. نوسانات متغیرهای اسمی مانند نرخ ارز، رشد نقدینگی و شاخص قیمت مصرفکننده به گونهای بوده که شدت آنها در دهه اخیر در مقایسه با دورههای مشابه بیشتر بوده است. نکته قابل تامل، علاوه بر نوسانات شدید این متغیرها تواتر تکرار آنهاست. همانطور که در نمودار نیز نشان داده شده است، جهشهای شدید در نرخ ارز که حدود ۵۰درصد یا بیشتر بودهاند، در سالهای اخیر سهبار تکرار شده است.

شواهد آماری تایید میکند که میانگین ۱۰ساله نرخ تورم سالانه در دو دوره متفاوت و متوالی یعنی دوره اول، ۱۳۹۳-۱۳۸۳ و دوره دوم، ۱۴۰۳-۱۳۹۳ به ترتیب حدود ۱۹درصد و ۲۸درصد بوده است. همچنین در مورد رشد نقدینگی سالانه، میانگین ۱۰ساله رشد این متغیر در دو بازه زمانی مذکور به ترتیب حدود ۲۸درصد و ۲۹درصد بوده است. در نهایت مقایسه میانگین نرخ رشد ارز در دو بازه ۱۰ساله در دوره مشابه مذکور برای رشد سالانه نرخ دلار به ترتیب در بازههای مشابه زمانی فوق حدود ۱۷درصد و ۴۱درصد بوده است.

سوالی که همواره در اقتصاد ایران مطرح بوده است، این است که آیا تورم در اقتصاد ایران یک پدیده پولی است یا ناشی از جهشهای ارزی نیز است؟ به عبارت دیگر پاسخ این سوال در نهایت منتج به بررسی جنبههایی دیگر از گزاره میلتون فریدمن است که در آن عنوان شده است: «تورم همیشه و در همه جا یک پدیده پولی است.»

البته این سوال صرفا مختص اقتصاد کشور ما نیست و در ادبیات اقتصاد کلان در این حوزه سوال عمومی محسوب میشود که همواره برای کشورهای در حال توسعه و اقتصادهای نوظهور بررسی شده است.

در این راستا مطالعات اخیر صورتگرفته توسط نهادهای مهم بینالمللی نشان از تغییر نگاه در نوع سیاستگذاری پولی برای کنترل تورم دارد. به عبارت دیگر صندوق بینالمللی پول در کتاب «شوکها و جریان حساب سرمایه: واکنشهای سیاستی در دنیای ناپایدار» که در سال ۲۰۲۳ منتشر شده است، با ارائه یک رویکرد نسبتا متفاوت از گذشته به تحلیلی سیستماتیک برای تعیین نقش سیاستهای پولی، ارزی، سیاستهای احتیاطی کلان و مدیریت حساب سرمایه در کنترل و کاهش تورم در اقتصادهای توسعهیافته، در حال توسعه و اقتصادهای نوظهور میپردازد. این تغییر نگاه پس از ۱۱سال، از رویکرد دیدگاه نهادی (Institutional View) در سال ۲۰۱۲ به چارچوب سیاستگذاری یکپارچه (Integrated Policy Framework) در سال ۲۰۲۳، نشان از تغییر در نحوه تجزیه، تحلیل و ارائه پیشنهادهای سیاستی برای اقتصادهای متفاوت دارد.

به عبارت دیگر نسخههای پیشنهادی برای کنترل و کاهش تورم وابسته به ساختارهای اقتصادی مانند کشورهای در حال توسعه شده است.اگر بخواهیم اساس پاسخ به سوال فوق را بررسی تجربیات کشورهای متفاوت در مستند ذکرشده قرار دهیم، تفکیک اثر شوک ارزی و رشد نقدینگی در تورم کشور، وابسته به تخمین گذر نرخ ارز به سطح اسمی قیمتهای داخلی و نحوه کنترل انتظارات تورمی توسط سیاستگذار میشود.

تاکید میشود که اقتصاد ایران به نهادههای وارداتی وابسته است و گذر نرخ ارز بر سطح اسمی قیمتها از طریق نهادههای وارداتی به قیمتهای تولیدکننده منتقل و علاوه بر احتمال کاهش عرضه بنگاه موجب افزایش سطح عمومی قیمتها میشود. مطالعات موجود در این زمینه نشان داده است که در اقتصاد ایران با توجه به دخالت حداکثری سیاستگذار، گذر ناقص نرخ ارز وجود دارد که به صورت نامتقارن نیز است؛ به عبارت دیگر، افزایش قیمت ارز تاثیر بیشتری بر تورم دارد تا کاهش آن.به همین دلیل است که توصیههای اخیر در حوزه سیاستگذاری پولی برای کشورهای در حال توسعه و اقتصادهای نوظهور براساس مطالعات صورتپذیرفته همواره بر هدفگذاری دوگانه و کنترل دو متغیر مهم یعنی رشد نقدینگی-رشد نرخ ارز تاکید دارد.

به عبارت دیگر، هدفگذاری نرخ ارز بهعنوان لنگر اسمی برای کنترل انتظارات تورمی برای این نوع اقتصادها مورد تایید است. لازم به یادآوری است که منظور از هدفگذاری نرخ ارز تثبیت قیمت ارز نیست، بلکه استفاده از این ابزار بهعنوان یک ابزار برتر سیاستی در مدیریت حساب سرمایه و کنترل انتظارات تورمی است.با توجه به موارد بالا و براساس شواهد آماری در نمودارهای آورده شده، اگر فرض کنیم دو عامل رشد نقدینگی و رشد نرخ ارز عوامل کلیدی و موثر بر تغییرات سطح عمومی قیمتها بودهاند، مقایسه میانگین دورههای 10ساله نشان میدهد که افزایش میانگین تورم در دوره 10ساله اول که حدود 19درصد به حدود 28درصد در دوره 10ساله دوم، عمدتا ناشی از عدمکنترل انتظارات تورمی و گذر نرخ ارز به قیمتهای داخلی بوده است، به عبارت دیگر مقایسه میانگین رشد نقدینگی در این دوره نشان از تغییرات بزرگ ندارد و احتمالا جهشهای ارزی، به دلیل تحریم، موجب تغییر کانال نرخ تورم بودهاند.

همراستاسازی سیاستهای پولی، ارزی، سیاستهای احتیاطی کلان و پایش مناسب حساب سرمایه براساس پلتفرم جامع سیاستگذاری(IPF) میتواند در چنین شرایطی به عنوان ابزار کلیدی در شرایط تحریمی بهمنظور کاهش احتمال جهشهای شدید ارزی باشد.

پربیننده ترین

-

عکس مسی درآمد؛ آخرین توپ طلا با آرایشگر ویژه!

-

10 جایزه 5 میلیون تومانی برای کاربران آخرین خبر (مهلت شرکت در مسابقه تا 9 آذر تمدید شد.)

-

10 جایزه 5 میلیون تومانی برای کاربران آخرین خبر (مهلت شرکت در مسابقه تا 9 آذر تمدید شد.)

-

آخرین وضعیت راهها در چهارمین روز از سال جدید؛ محور چالوس از شنبه دوباره بسته میشود

-

زنده؛ بیرانوند در یک قدمی استقلال

-

"دنا پلاس اتومات" بخریم یا "تارا اتومات؟"/ مقایسه اختصاصی "آخرینخودرو" از دو خودروی پرطرفدار

-

چالش/ بازیکن داخل تصویر رو حدس بزن (16)

-

5 نشانه ضعیف شدن ریه ها و بهترین روش تقویت آن چیست؟

-

لندکروزر یا ۲۰۶؟ / مقایسه جالب "آخرینخودرو" به بهانه سخنان جنجالی میرسلیم

-

سپ، برترین شرکت در خاورمیانه شد

-

چالش/ بازیکن داخل تصویر رو حدس بزن (28)

-

ویدیو تست و بررسی فیدلیتی پرایم جدید در آخرین خودرو

-

چالش/ بازیکن داخل تصویر رو حدس بزن (14)

-

لحظه به لحظه با جدال پرسپولیس مقابل النصر

-

چالش/ بازیکن داخل تصویر رو حدس بزن (22)

-

یحیی مچ ساپینتو را خواباند / برد ارزشمند پرسپولیس در صدمین شهرآورد

-

چالش/ بازیکن داخل تصویر رو حدس بزن (19)

-

چالش/بازیکن داخل تصویر رو حدس بزن (11)

آخرین اخبار

-

میانبر برای حفظ قرآن

-

استقبال حماس از موضع یمن در ممنوعیت عبور کشتیهای اسرائیلی

-

گلاره ناظمی از قضاوتش در فینال جام جهانی فوتسال میگوید

-

گلاره ناظمی چگونه داور فوتسال شد؟

-

فایننشال تایمز: اسرائیل با تجاوز به خاک سوریه به دنبال بازسازی قلمرو خود است

-

پزشکیان ثبت شکایت علیه هتاکان به شخص خود را منع کرد

-

تسلط فوق العاده دو برادر حافظ

-

چندتا ایده جالب برای آشپزخانه

-

فروش بیش از ۱.۶ میلیون بلیت اتوبوس برای سفرهای نوروزی

-

غم اینجا نه که آنجاست!

-

امضای تفاهمنامه همکاری فدراسیونهای هندبال ایران و بلاروس

-

المیادین: لبنان درصدد عادیسازی روابط با اسرائیل نیست

-

شرکت EA به نسخه آزمایشی Skate خریدهای درون برنامهای اضافه میکند

-

اجرای عملیات اطفاء حریق در رزمایش مرکب دریایی

-

بهار زیبا و دیدنی چهارمحال بختیاری در طبیعت لردگان

سایر اخبار مرتبط

نظرات

ثبت نظر

مهمترین اخبار

فروش بیش از ۱.۶ میلیون بلیت اتوبوس برای سفرهای نوروزی

چهارشنبه 22 اسفند 1403 - 19:19:38

ادامه روند افزایش قیمت طلا و ارز؛ نیم سکه به کانال 49 میلیون تومان رسید

چهارشنبه 22 اسفند 1403 - 18:52:31

بیش از یک میلیون و ۷۰۰ هزار نفر وام ازدواج و فرزندآوری گرفتند

چهارشنبه 22 اسفند 1403 - 17:58:03

توضیحات عضو کمیسیون اقتصادی مجلس درباره اینکه چرا مردم نباید طلا و دلار نگه دارند؟

چهارشنبه 22 اسفند 1403 - 17:17:24

گردونه رو بچرخون 1 اتریوم جایزه بگیر

پنجشنبه 23 اسفند 1403 - 09:00:00